2025-12-29 Das US-Urangeschäft von Energy Fuels entwickelt sich weiterhin positiv, Produktion und Umsatz zum Jahresende übertreffen die Prognosen.

Weiterhin gutes Gelingen Gruss RS

15. Februar 2026, 21:30

2025-12-29 Das US-Urangeschäft von Energy Fuels entwickelt sich weiterhin positiv, Produktion und Umsatz zum Jahresende übertreffen die Prognosen.

Weiterhin gutes Gelingen Gruss RS

Zijin Mining Group 'H' Aktie WKN: A0M4ZR ISIN: CNE100000502

Mining (2899) sagte, dass sein Nettogewinn im Jahr 2025 voraussichtlich 51 bis 52 Milliarden Yuan (57,9 Milliarden HK$) erreichen wird, was einem Anstieg von 59 auf 62 Prozent gegenüber dem Vorjahr entspricht, dank der Anstiege sowohl der Mengen als auch der Preise seiner wichtigsten Mineralprodukte.

Letztes Jahr verzeichnete das Unternehmen einen Nettogewinn von 32,1 Milliarden Yuan.

Das Unternehmen stellte auch fest, dass es plant, im nächsten Jahr 105 Tonnen minenproduziertes Gold, 1,2 Millionen Tonnen minenproduziertes Kupfer, 120 Tausend Tonnen Lithiumcarbonat-Äquivalent und 520 Tonnen minenproduziertes Silber zu produzieren, wie aus einer Börsenanmeldung hervorgeht.

Zijin Mining Group (H) | 3,812 €

Weiterhin gutes Gelingen Gruss RS

Das US-Urangeschäft von Energy Fuels entwickelt sich weiterhin positiv, Produktion und Umsatz zum Jahresende übertreffen die Prognosen.

https://finance.yahoo.com/news…m-business-111500790.html

Das Unternehmen gibt ein Update zu seinem Urangeschäft für das Geschäftsjahr 2025, einschließlich einer Produktion von über einer Million Pfund fertigem Uran, erhöhter Minenproduktion, höherer Absatzmengen und neuer langfristiger Verkaufsverträge.

DENVER , 29. Dezember 2025 /CNW/ – Energy Fuels Inc. (NYSE: UUUU) (TSX: EFR), ein führender US-amerikanischer Produzent von Uran, Seltenen Erden und kritischen Rohstoffen, gab heute bekannt, dass die zuvor veröffentlichten Prognosen für die Produktion von Fertiguran, die Uranerzförderung und den Absatz von Urankonzentrat für das Geschäftsjahr 2025 übertroffen wurden. Diese Ergebnisse belegen den anhaltend erfolgreichen Produktionsausbau in den US-amerikanischen Uranminen und Produktionsanlagen des Unternehmens. Damit festigt Energy Fuels seine Position als größter Uranproduzent Amerikas und baut gleichzeitig seine Stellung als führender US-amerikanischer Produzent von Seltenen Erden und anderen kritischen Rohstoffen weiter aus.

Energy Fuels Inc., a US-based uranium and rare earth elements producer. (CNW Group/Energy Fuels Inc.) Energy Fuels Inc., ein in den USA ansässiger Produzent von Uran und Seltenen Erden. (CNW Group/Energy Fuels Inc.)

„Diese Uran-Kennzahlen für 2025 bestätigen unseren Ruf als kostengünstigster und größter Uranproduzent des Landes und als Unternehmen, das seine Versprechen hält“, sagte Mark S. Chalmers, CEO von Energy Fuels. „Uranbasierte Kernenergie zählt zu den saubersten, günstigsten und zuverlässigsten Möglichkeiten, den wachsenden Energie- und Strombedarf unseres Landes zu decken. Eine starke Uranproduktion ist entscheidend für die wirtschaftliche und nationale Sicherheit Amerikas, und Energy Fuels ist stolz darauf, die Wiederbelebung dieser wichtigen heimischen Industrie anzuführen.“

„Und ich bin besonders stolz darauf, dass Energy Fuels dies erreicht hat und gleichzeitig seine erstklassigen Projekte und Kompetenzen im Bereich der Seltenen Erden weiterentwickelt hat.“

Aktualisierung der Uranproduktion

Die Pinyon Plain Mine in Arizona und der La Sal Komplex in Utah von Energy Fuels haben 2025 über 1,6 Millionen Pfund Uran gefördert und damit die zuvor prognostizierte Höchstgrenze um etwa 11 % übertroffen. Das Unternehmen fördert derzeit jährlich rund 2,0 Millionen Pfund gewinnbares Uran aus dem Erz der Hauptzone in Pinyon Plain und des La Sal Komplexes. Diese Förderungsrate wird voraussichtlich mindestens bis 2026 anhalten. Für 2026 plant das Unternehmen umfangreiche zusätzliche Explorationsbohrungen in der Wacholderzone von Pinyon Plain, um die Erzlagerstätte genauer zu charakterisieren und die abbaubaren Ressourcen der Mine potenziell zu erweitern. Die Entwicklungsarbeiten in den vollständig genehmigten und weitgehend erschlossenen Minen Whirlwind, Energy Queen und Nichols Ranch des Unternehmens werden für den zukünftigen Abbau fortgesetzt.

Die White Mesa Mill des Unternehmens in Utah (die „Mühle“) hat im Jahr 2025 mehr als eine Million Pfund fertiges U₃O₈ produziert , davon allein im Dezember über 350.000 Pfund . Dies übertrifft die bisherige Prognose. Das Unternehmen geht davon aus , die Produktion mit der aktuellen Rate von durchschnittlich rund 250.000 Pfund U₃O₈ pro Monat bis Mitte 2026 fortzusetzen und, wie bereits angekündigt, für den Rest des Jahres auf die kommerzielle Produktion der schweren Seltenen Erden Dysprosium („Dy“) und Terbium („Tb“) umzustellen. Dies wäre die erste kommerzielle Produktion dieser begehrten schweren Seltenen Erden in den USA seit vielen Jahren . Da das Unternehmen davon ausgeht, auch im gesamten Jahr 2026 weiterhin Uranerz in seinen Minen Pinyon Plain und La Sal abzubauen, wird das in der zweiten Jahreshälfte 2026 abgebaute und in der Aufbereitungsanlage nicht zu fertigem U 3 O 8 verarbeitete Uranerz dem bereits beträchtlichen Uranerzvorrat der Aufbereitungsanlage hinzugefügt, der 2027 zur Weiterverarbeitung zur Verfügung steht.

Update zum Uranverkauf

Energy Fuels freut sich bekanntzugeben, dass das Unternehmen im vierten Quartal 2025 voraussichtlich insgesamt 360.000 Pfund U₃O₈ verkaufen wird . Dies entspricht einer Steigerung von 50 % gegenüber den 240.000 Pfund U₃O₈, die das Unternehmen im dritten Quartal 2025 abgesetzt hat. Der Bruttoumsatz aus dem Uranverkauf wird im vierten Quartal 2025 voraussichtlich rund 27,0 Millionen US - Dollar betragen , bei einem gewichteten durchschnittlichen Verkaufspreis von rund 74,93 US-Dollar pro Pfund.

Energy Fuels freut sich außerdem bekannt zu geben, dass zwei neue langfristige Uranlieferverträge mit US-amerikanischen Kernkraftwerksbetreibern abgeschlossen wurden, wodurch die U₃O₈-Lieferungen für die Jahre 2027 bis 2032 weiter steigen. Beide Verträge sichern die Beteiligung an steigenden Uranpreisen durch eine Hybridpreisgestaltung, bei der ein Teil des endgültigen Verkaufspreises auf Basis eines erhöhten Basispreises und der andere Teil auf Basis des Spotpreises zum Lieferzeitpunkt, vorbehaltlich bestimmter Unter- und Obergrenzen, berechnet wird.

Mit diesen zusätzlichen Verträgen rechnet Energy Fuels im Jahr 2026 mit dem Abschluss von Verkäufen von insgesamt ca. 780.000 bis 880.000 Pfund U₃O₈ im Rahmen seines Portfolios langfristiger Verträge. Darüber hinaus besteht Potenzial für weitere Verkäufe auf dem Spot- und Terminmarkt, vorausgesetzt, die Uranmärkte und die Produktion entwickeln sich weiterhin positiv. Für den Zeitraum 2027 bis 2032 umfasst das aktuelle Portfolio von Energy Fuels sechs (6) langfristige Verträge mit Liefermengen von insgesamt [2,41 bis 4,41] Millionen Pfund U₃O₈ . Es wird erwartet, dass darüber hinaus erhebliche Mengen an günstigem Uran zum Verkauf stehen.

Wie bereits mitgeteilt, geht das Unternehmen davon aus, dass seine Kosten für verkaufte Waren ab dem ersten Quartal 2026 sinken werden, da kostengünstiges Uran aus Pinyon Plain in den Bestand des Unternehmens aufgenommen und verkauft wird.

Über Energiebrennstoffe

Energy Fuels ist ein führendes US-amerikanisches Unternehmen im Bereich kritischer Rohstoffe mit Fokus auf Uran, Seltene Erden (SEE), Schwermineralsande, Vanadium und medizinische Isotope. Energy Fuels besitzt und betreibt mehrere konventionelle und In-situ-Uranprojekte im Westen der USA und ist seit Jahren der führende US-Produzent von Natururankonzentrat, das an Kernkraftwerke zur Erzeugung CO₂-freier Kernenergie verkauft wird. Energy Fuels besitzt außerdem die White Mesa Mill in Utah, die einzige vollständig lizenzierte und betriebene konventionelle Uranaufbereitungsanlage in den Vereinigten Staaten. In der Anlage produziert Energy Fuels auch fortschrittliche SEE-Produkte, Vanadiumoxid (sofern die Marktbedingungen dies rechtfertigen) und prüft die potenzielle Gewinnung bestimmter medizinischer Isotope aus bestehenden Uranprozessströmen, die für neuartige zielgerichtete Alpha-Therapien zur Krebsbehandlung benötigt werden. Energy Fuels entwickelt zudem drei Schwermineralsandprojekte: das zu 100 % unternehmenseigene Toliara-Projekt in Madagaskar, das zu 100 % unternehmenseigene Bahia-Projekt in Brasilien und Energy Fuels ist außerdem am Donald-Projekt in Australien beteiligt, bei dem das Unternehmen das Recht hat, bis zu 49 % der Anteile an einem Joint Venture mit der Astron Corporation Limited zu erwerben. Energy Fuels hat seinen Sitz in der Nähe von Denver, Colorado, und handelt mit seinen Stammaktien an der NYSE American unter dem Kürzel „UUUU“ sowie an der Toronto Stock Exchange unter dem Kürzel „EFR“. Weitere Informationen zu den Aktivitäten von Energy Fuels finden Sie unter http://www.energyfuels.com

Weiterhin investiert und gutes Gelingen, Gruss RS

KEIN ZWEITES MAL aufkreuzen !

Wenn du den Wert eines Artikel erkennst und die Zeit Abwarten kannst

- die Kunst des Kaufmannes - der Gewinn liegt immer im EINKAUF.

auch hier an der Börse - erst recht bei den Metallen.

Weiterhin gutes Gelingen, Gruss RS

Der Silberverbrauch des Militärs: Ein verborgener Preistreiber?

Das Edelmetall Silber entwickelt sich zum strategischen Rohstoff des 21. Jahrhunderts. Während die Öffentlichkeit gebannt auf die Silbernachfrage der Solar- und Elektronikindustrie blickt, vollzieht sich im Verborgenen eine Entwicklung, die den Silbermarkt in den kommenden Jahren fundamental erschüttern könnte: der massive Silberverbrauch des Militärs. Die aktuellen Zahlen des Stockholm International Peace Research Institute (SIPRI) sprechen eine deutliche Sprache: 2,4 Billionen Dollar für globale Rüstungsausgaben im Jahr 2023 – ein Anstieg von 6,8 Prozent gegenüber dem Vorjahr. Es ist zu erwarten, dass der Silberverbrauch des Militärs parallel zu diesen Ausgaben stark ansteigen wird. In diesem Beitrag versuchen wir, ein wenig Licht auf ein gut gehütetes Thema zu werfen.

Das verschwiegene Defizit: Warum der Silberverbrauch des Militärs unter Verschluss bleibt

Die Realität des militärischen Silberverbrauchs gleicht einem Eisberg: Sichtbar ist nur die Spitze, der Großteil bleibt unter der Oberfläche verborgen. Nach unserer Einschätzung entwickelt sich hier eine Dynamik, die den Markt für das metallische Element grundlegend verändern wird.

Geheimhaltung und nationale Sicherheitsinteressen

Während zivile Unternehmen ihre Produktionszahlen transparent offenlegen müssen, operiert die Rüstungsindustrie naturgemäß im Schatten der Geheimhaltung. Die Entwicklung moderner Waffensysteme, insbesondere im Bereich der Hyperschallraketen, verschlingt dabei beträchtliche Mengen des Edelmetalls – doch die genauen Zahlen bleiben unter Verschluss. Ein Umstand, der den Silbermarkt vor besondere Herausforderungen stellt.

Silberverbrauch des Militärs: Hyperschallraketen wie diese sind eine Zukunftstechnologie.

Die Schwierigkeit verlässlicher Datenerhebung

Wie hoch der tatsächliche Silberverbrauch des Militärs ist, lässt sich nur schwer ermitteln. Ein Blick auf die verfügbaren Daten zeigt nur die Spitze des Eisbergs. Was darunter liegt, lässt den gesamten Silbermarkt in einem neuen Licht erscheinen.

Die Dimension des Problems ist gewaltig: Nach unserer Analyse verarbeiten allein die führenden Rüstungsunternehmen jährlich mehrere Millionen Unzen des Edelmetalls. Die exakten Zahlen? Ein Mysterium. Denn anders als bei zivilen Verbrauchern verteilt sich die militärische Nachfrage auf ein undurchsichtiges Netzwerk von Zulieferern und Subunternehmen. Während die Minenproduktion transparent dokumentiert wird, bleibt der militärische Verbrauch im Verborgenen. Was aber klar ist: Mehrere tausend Tonnen Silber werden hier benötigt.

Die Beschaffungswege sind dabei so verschleiert wie effektiv: Gut informierte Quellen sprechen von einer dramrischen Unterversorgung. Einige Länder decken ihren Bedarf an dem strategischen Rohstoff direkt über staatliche Stellen, andere nutzen ein komplexes System von Zwischenhändlern. Das Resultat: Der wahre Umfang des militärischen Silberverbrauchs bleibt im Dunkeln – mit potenziell dramatischen Folgen für den globalen Markt.

Besonders brisant: Die Rüstungsindustrie akzeptiert bei der Qualität des Metalls keinerlei Kompromisse. Während andere Branchen bei Engpässen auf Alternativen ausweichen können, ist dies bei militärischen Anwendungen keine Option. Die Konsequenz: Eine konstante, nicht verhandelbare Nachfrage, die das bestehende Defizit am Silbermarkt kontinuierlich verschärft. Experten rechnen mit einem weiteren Anstieg des Bedarfs, der die verfügbaren Bestände in den kommenden Jahren deutlich reduzieren könnte. In der folgenden Grafik ist ersichtlich, dass bereits seit Jahren die Silbernachfrage das bestehende Silberangebot übersteigt. Hier sei angemerkt, dass dies lediglich die offiziellen Zahlen sind, in denen der Silberverbrauch des Militärs nicht wirklich erfasst ist.

Der Silberverbrauch des Militärs wird hier nicht wirklich erfasst.

Silber als strategisches Metall in der modernen Kriegsführung

Der Silberverbrauch des Militärs hat sich dabei in den letzten Jahren vervielfacht. Was früher hauptsächlich für einfache elektrische Kontakte verwendet wurde, ist heute zu einem unverzichtbaren strategischen Rohstoff geworden. Die Minenproduktion kommt da nicht hinterher. Selbst die größten Silberproduzenten stoßen an ihre Kapazitätsgrenzen.

Vom Radar bis zur Hyperschallrakete: Kritische Einsatzgebiete

Die Einsatzgebiete des Edelmetalls in modernen Waffensystemen sind so vielfältig wie beeindruckend. Ein Blick auf die wichtigsten Anwendungen zeigt, warum das Metall für das Militär unverzichtbar geworden ist:

Überlänge, bitte selbst aufrufen, Danke,

weiterhin gutes gelingen, Gruss RS

Ein Gedanke zum Hintergrund: Silber als Industriemetall

Photovoltaikplatten als elektr. Leiter

Batterien

und als zukünftiger riesiger Auftragsgeber: die Rüstungsindustrie

Rüstung frisst Silber auf: Engpässe am Markt absehbar

Seit Jahren werden am Silbermarkt durch ein signifikantes Angebotsdefizit die überirdischen Bestände aufgebraucht. Diese Bestände sind in Tonnen deutlich geringer als bei Gold, da Silber nicht mehr als Reservewährung von Zentral- und Notenbanken gehalten wird. Die Industrie ist mit Abstand der größte Nachfrager und befürchtet zukünftig Versorgungsengpässe.

Rüstung frisst Silber auf: Engpässe am Markt absehbar

Industrie dominiert Silbernachfrage

Gemäß den Schätzungen des Analysehauses Focus Metals wird der Anteil der Nachfrage aus dem Industriebereich gemessen am Gesamtangebot im Jahr 2024 erstmals die Marke von 70 Prozent überschreiten – bei einer Nachfragesteigerung um weitere 9 Prozent gegenüber 2023 (Quelle: Silver Survey 2024, S. 9):

Explosion der Rüstungsausgaben / Silberbedarf der Rüstungsindustrie

Bereits im Jahr 2023 erreichten die weltweiten Verteidigungsausgaben mit 2.443 Milliarden US-Dollar ein beispielloses Niveau.

Laut dem am 22. April 2024 veröffentlichten Bericht des Stockholmer Friedensforschungsinstituts (SIPRI) über die Entwicklung der weltweiten Militärausgaben im Jahr 2023 erreichten diese einen Anstieg von 6,8 Prozent gegenüber dem Vorjahr, das entspricht dem stärksten Anstieg seit dem Jahr 2009.

Während dieser Anstieg teilweise auf die Invasion Russlands in der Ukraine zurückzuführen ist, hebt der Bericht einen allgemeinenAufwärtstrend bei den Verteidigungsausgaben in allen Regionen hervor, der u. a. durch die erhöhten Spannungen in Asien und die Instabilität im Nahen Osten bedingt ist.

Für das laufende Jahr 2024 rechnet SIPRI mit einem Anstieg der weltweiten Rüstungs- und Verteidigungsausgaben über die Marke von 2,5 Billionen US-Dollar.

Silber wird in der Rüstungsindustrie vor allem wegen seiner einzigartigen physikalischen Eigenschaften eingesetzt, insbesondere seiner hohen Leitfähigkeit, Korrosionsbeständigkeit und Widerstandsfähigkeit. Hier sind einige der militärischen Hauptanwendungen:

Batteriebetriebene Waffensysteme: Silber kommt hier v. a. in den Akkumulatoren in modernen Aufklärungs- und Angriffsdrohnen, aber auch in Antrieben für neuartige Infanterie- und Minenräumroboter zum Einsatz. Zudem werden im maritimen Bereich Torpedos und U-Boote mit batteriebetriebenen Elektromotoren angetrieben und gesteuert.

Elektronik und elektrische Systeme: Silber wird in elektrischen Kontakten, Schaltkreisen und Verkabelungen verwendet, die in militärischen Kommunikationssystemen, Radaranlagen und anderen elektronischen Steuerungssystemen vorkommen. Silber hat die höchste elektrische Leitfähigkeit aller Metalle, was es ideal für präzise und zuverlässige Anwendungen macht.

Beschichtungen und Legierungen: Silber wird zur Beschichtung von Komponenten verwendet, die in extremen Umgebungen betrieben werden müssen. Es bietet Schutz vor Korrosion und verbessert die Haltbarkeit von Materialien, die hohen Temperaturen oder rauen Bedingungen ausgesetzt sind.

Wärmeleitfähigkeit: In militärischen Anwendungen, bei denen eine schnelle Wärmeableitung wichtig ist, wie z. B. in Hochleistungsmotoren oder Waffensystemen, wird Silber in Wärmeleitmaterialien werden.

Waffen- und Verteidigungstechnologien: In fortgeschrittenen Technologien wie Laserwaffen oder Zielsystemen wird Silber in Sensoren oder als Teil von optischen Geräten verbaut. Es reflektiert Licht sehr gut und wird in speziellen Spiegeln oder optischen Instrumenten genutzt.

Silber wird nur zum Teil in der Herstellung von konventionellen Waffen (wie Gewehren oder Panzern) verwendet, sondern primär in den fortschrittlichen elektronischen und optischen Systemen, die in modernen Rüstungsgütern entscheidend sind. Daher steigt der Bedarf nach Silber im Rüstungsbereich weiter an.

Recyclingmöglichkeiten im Militärbereich stark eingeschränkt

Ein wesentlicher, aber wichtiger Unterschied für den Verbrauch von Silber in der Industrie macht die Möglichkeit der Materialrückgewinnung aus (Kreislaufwirtschaft). Diese ist bei Waffen im Kriegseinsatz naturgemäß limitiert.

In Friedenszeiten werden Waffen zu Übungszwecken und zur Abschreckung eingesetzt. Werden diese Waffen erneuert oder verschrottet, können wichtige Komponenten und Rohstoffe wie Stahl, Kupfer oder Silber recycelt werden.

Werden die Waffensysteme jedoch in einem "heißen" Krieg oder sogar in lang anhaltenden und materialintensiven Abnutzungskriegen eingesetzt, ist das wertvolle Material so stark beschädigt bzw. zerstört, dass der Kosten-Nutzen-Aufwand für eine Rückgewinnung negativ oder gar nicht vorhanden ist. Dies schmälert die Lagerbestände des strategischen Metalls Silber umso schneller.

Daher kann man sagen: Im Kriegsfall frisst die Rüstung das Silber auf und forciert so das Angebotsdefizit.

Weiterhin gutes Gelingen, Gruss RS

Am 26. Dezember noch ein paar Gedanken:

@Woerni

Es ist immer wieder ein „Festessen“ gewisse Beiträge hier im Forum zu lesen und an einer eventuellen Umschichtungsidee mitwirken zu dürfen.

Als Silberlink von der Haarfarbe her, ist in meinem Dasein bisher viel Wasser den Bach heruntergeflossen!

Schön, dass Ihr Einiges in den Vordergrund stellt und in weiser Vorsicht einige Wege zur Sicherung des Zugriffes des Staates bereitstellt. Diese Gedanken sollten die Zukunft bestimmen.

Von Woerni: „Umschichten bei mir: ja, aber dann in andere Assetklassen. (z. B. Öl) oder Immobilie (Ausland) .“

Bei Öl tue ich mich schwer das richtige Loch oder den Tank zu finden.

Bei Grund und Boden ist es in Europa bestimmt möglich, nur hier ist es mir zu kalt im Winter und in Asien kannst du als Ausländer kein Grund und Boden erwerben *, welches mir nicht zusagt…*(nur über bestimmte Firmenformen!).

Die Vorsorge geht irgendwann in die Wohlfühlform über, natürlich sollte die Gesundheit mitspielen.

In diesem Sinne, für alle ein gutes Gelingen, Gruss RS

Zumal charttechnisch einiges dafür spricht , dass wir Ende nächster Woche die 70 $ sehen...

.na ja, frohe Weihnachten in aller Runde, wir haben die 72,02 US schon wieder überschritten!!

Weiterhin gutes Gelingen, Gruss RS

Zijin Mining fördert primär https://www.aastocks.com/en/st…ews/aafn-con/NOW.1491771/

Kupfer, Gold und Zink. Im Jahr 2025 hat sich die Gewichtung der Rohstoffe am Bruttogewinn des Unternehmens deutlich verschoben, wobei Kupfer und Gold nun nahezu gleichwertige Hauptpfeiler bilden.

Basierend auf aktuellen Berichten für das Geschäftsjahr 2025 (H1/Q3) teilen sich die Erträge aus den mineralischen Produkten wie folgt auf: Gold: 38,6 % (deutlich gestiegen von ca. 30 % im Jahr 2024). Kupfer: 38,5 %. Andere Rohstoffe: Der verbleibende Anteil (ca. 23 %) entfällt auf Zink, Silber, Lithium, Molybdän und Eisenerz.

Produktionsmengen (2024–2025):

Das Unternehmen hat seine Fördermengen in den letzten Jahren kontinuierlich gesteigert:

Kupfer: Erreichte 2024 ein Volumen von 1,07 Millionen Tonnen (+6 % ggü. Vorjahr) und gehört damit zu den Top 4 der globalen Kupferproduzenten.

Gold: Die Produktion lag 2024 bei rund 73 Tonnen (+8 % ggü. Vorjahr). Für 2025 wurde die Produktion weiter gesteigert, mit einem Zuwachs von 20 % im dritten Quartal. Zink (inkl. Blei): Etwa 450.000 Tonnen im Jahr 2024. Silber: Etwa 436 Tonnen im Jahr 2024. Zukünftige Rohstoff-Strategie

Zijin Mining investiert massiv in Lithium, um sich als wichtiger Akteur für die Energiewende zu positionieren. Ziel ist es, die Kupferproduktion bis 2028 auf 1,5 Millionen Tonnen und die Goldproduktion auf 3,2 Millionen Unzen (ca. 90-100 Tonnen) zu steigern.

Research>Macquarie hebt das Kursziel für ZIJIN MINING (02899.HK) auf 40 US-Dollar an, da die Goldpreise die Gewinnprognosen beflügeln.

ZIJIN BERGBAU (02899.HK) +1,780 (+5,298 %) Leerverkäufe 539,48 Mio. USD; Quote 24,391 %. Das wichtigste Kupferbergbauprojekt Kamoa-Kakula aktualisierte seine Produktionsprognose für 2026/2027 auf 380.000–420.000 Tonnen bzw. 500.000–540.000 Tonnen und zerstreute damit frühere Bedenken hinsichtlich Produktionsausfällen, wie Macquarie in einem Forschungsbericht mitteilte.

Der Broker hob seine Goldpreisprognosen für 2025–2027 um 2 %/22 %/35 % und seine Kupferpreisprognosen um 2 %/13 %/0 % an. Gleichzeitig erhöhte Macquarie seine Gewinnprognosen für ZIJIN MINING für denselben Zeitraum um 20 %/61 %/35 %.

http://www.aastocks.com/en/stocks/news/aafn-con/NOW.1491771/

Weiterhin gutes Gelingen, Gruss RS

>>> Der Link funzt nicht, Edel <<< der Link stand oben !!!

Silber, Goldminen + Platin überholen Tech-Aktien! Profiteure der Schuldenflut + Uran, Öl, Gas

2025-12 14 Urban Jäckle: Video https://youtu.be/BqR6PLr2-N8

Mein Favorit im Silberbereich wurde heute unterstützt durch die Zinssenkung in GB !!

Weiterhin gutes Gelingen, Gruss RS

Aber ich hab' auch lange gewartet..

Ja, wer früh anfängt braucht sich später nicht beschweren, er hätte nicht abbekommen!!!

Es ist nicht immer einfach, gegen die allgemeine Meinung zu agieren!

Damals wollte niemand von dieser Idee etwas abhaben!!!!!

Was der Mensch im Garten - Keller oder im Depot bunkert, kann nur unter Schwierigkeiten entwendet werden!

Sei es von F – Amt oder anderweitig. Ein bisschen Selbstschutz kann niemals schaden, früher oder später!!

Weiterhin gutes Gelingen, Gruss RS

Ob nun UEC oder EFR.To -

beide Werten können bei diesen engen Märkten jederzeit explodieren und den Vortrieb zum Norden zum Zuge kommen.

Ein paar Worte vom " Blonden" werden ausreichen, um ein kleines Feuetwerk zu entfachen.

Weiterhin gutes Gelingen, Gruss RS

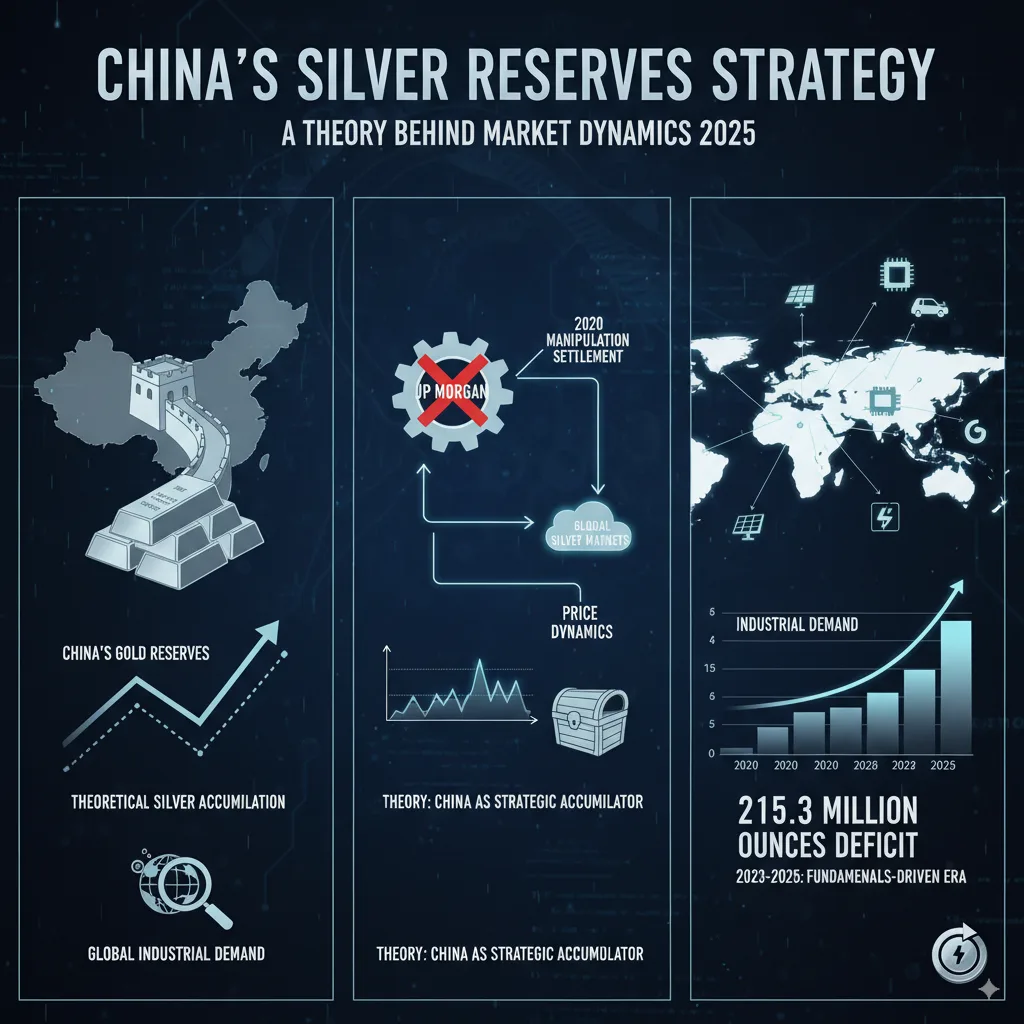

2025-09-05 Chinas Strategie für Silberreserven: Eine Theorie hinter der Marktdynamik 2025

Seit über einem Jahrzehnt diskutieren Edelmetallinvestoren über die angebliche Manipulation der Silbermärkte, wobei JP Morgan oft als Hauptverantwortlicher gilt. Eine genauere Betrachtung der Marktdynamik offenbart jedoch ein differenzierteres Bild – nämlich, dass Chinas Strategie zur Verwaltung seiner Silberreserven die Hauptrolle bei der Gestaltung der globalen Silberpreise spielte.

Die dokumentierten Akteure in der Dynamik des Silbermarktes

Die Debatte um die Manipulation des Silbermarktes konzentrierte sich typischerweise auf die beträchtlichen Short-Positionen von JP Morgan in Silber-Futures. Kritiker argumentierten, der Bankenriese habe die Silberpreise bewusst gedrückt, um Profit zu erzielen. Die tatsächlichen Aktivitäten von JP Morgan wurden 2020 deutlicher.

JP Morgan zahlte 2020 eine Rekordstrafe von 920 Millionen US-Dollar wegen Spoofing und Marktmanipulation auf den Edelmetallmärkten, darunter Silber und Gold. Das US-Justizministerium stellte fest, dass Händler von JP Morgan betrügerische Machenschaften betrieben, indem sie Aufträge platzierten, die sie vor der Ausführung wieder stornieren wollten, und so ein falsches Bild von Angebot und Nachfrage erzeugten.

Eine Theorie: China als strategischer Akkumulator

Leider Überlänge, Bitte selbst aufrufen, Danke.

Weiterhin gutes Gelingen, Gruss RS

Vielleicht etwas Neues??

Ein erwartetes KGV für 2027 von 9,72

Weiterhin ein gutes Gelingen, Gruss Rs

Am Mittwoch, dem 10. Dezember 2025, findet um 11:00 Uhr ET (8:00 Uhr PT) eine Telefonkonferenz statt, um diese Ergebnisse zu besprechen.

Gruss RS

Der Aktionär hat sich auch eingeklinkt:

2025-12-01 Zijin Mining: Für Citi weiterhin ein "Top-Pick"

https://www.deraktionaer.de/ar…in-top-pick-20391228.html

Die Aktie von Zijin Mining ist im heimischen Handel um mehr als vier Prozent angesprungen. Neben den höheren Edelmetallpreisen wirkte sich auch die jüngste Äußerung der Citigroup positiv auf die Papiere aus. Aus charttechnischer Sicht notiert der Kurs dank des Plus am Montag nun wieder über einer wichtigen Marke.

Die US-Bank betonte, dass der angekündigte Rückzug des Vorstandschefs keine wesentlichen Auswirkungen auf das Unternehmen haben dürfte. Jeder mögliche Kursrücksetzer sei vielmehr eine Kaufchance, so die Analysten.

Laut der Citi ist Zijins Wettbewerbsfähigkeit „systematisch und strukturell“ verankert – der Wachstumspfad des Konzerns werde sich daher fortsetzen. Der langjährige Chairman Chen Jinghe hatte zuvor aus Alters- und familiären Gründen erklärt, für die kommende Amtszeit nicht mehr als Direktor kandidieren zu wollen. Die Citi hält dennoch an Zijin als Top-Pick fest und betont, dass die Kupfer- und Lithiumprojekte des Unternehmens an der Börse weiterhin zu niedrig bewertet seien.

Der Anstieg zum Wochenauftakt hat dafür gesorgt, dass die Zijin-Aktie nun wieder über der 50-Tage-Linie, welche derzeit bei 31,93 Hongkong Dollar verläuft, notiert. Das dadurch entstandene Kaufsignal sollte zur Folge haben, dass die mehrwöchige Korrektur nun abgeschlossen ist. Können die Bullen das jüngst aufgebaute Momentum auf ihrer Seite behalten, dann kann es schnell wieder in Richtung des Jahreshochs bei 36,92 Dollar gehen.

Weiterhin gutes Geling

en, Gruss RS

Die grüne Energiewirtschaft wird bis 2030 jährlich ein Volumen von über 7 Billionen Dollar erreichen – was bedeutet das für Silber?

(Kitco News) – Während die Nachfrage im Einzelhandel maßgeblich zum parabolischen Anstieg des Silberpreises auf Rekordhochs von über 58 US-Dollar beigetragen hat, war die Nachfrage der Industrie ein entscheidender Faktor für die sinkenden oberirdischen Lagerbestände am Markt und dürfte den langfristigen Aufwärtstrend des Edelmetalls weiterhin stützen.

Insbesondere die anhaltende Energiewende hin zu grüner Energie hat die Nachfrage nach Silber deutlich gesteigert . Das Edelmetall ist ein wichtiger Bestandteil von Photovoltaik-Solarzellen. Laut einem Bericht des Weltwirtschaftsforums wird die grüne Energiewirtschaft weiter wachsen.

In einem am Dienstag veröffentlichten Bericht stellte das Weltwirtschaftsforum (WEF) fest, dass die grüne Energiewirtschaft im vergangenen Jahrzehnt der zweitschnellst wachsende Sektor war und derzeit einen Wert von über 5 Billionen US-Dollar aufweist. Es wird erwartet, dass die grüne Energiewirtschaft bis 2030 weiter expandieren und jährlich über 7 Billionen US-Dollar erreichen wird, wodurch sich weltweit zahlreiche Wachstumschancen für Unternehmen ergeben.

„Trotz der aktuellen Herausforderungen für den globalen Klimaschutz zeigt dieser Bericht, dass die grüne Wirtschaft keine ferne Zukunftsperspektive ist, sondern bereits jetzt ein wichtiger Wachstumsmotor dieses Jahrzehnts“, sagte Pim Valdre, Leiter der Abteilung Klima- und Naturökonomie beim Weltwirtschaftsforum, in dem Bericht.

In dem Bericht wurde festgestellt, dass das Wachstum im Bereich der grünen Energien zum Teil durch sinkende Infrastruktur- und Technologiekosten getrieben wurde.

„Sinkende Technologiekosten haben diesen Trend beschleunigt, auch wenn sich die Lösungen in den verschiedenen Märkten unterschiedlich schnell entwickeln. Seit 2010 sind die Kosten für Solar-Photovoltaik und Lithium-Batterien um rund 90 % und für Offshore-Windkraft um 50 % gesunken, wodurch CO₂-arme Lösungen zunehmend wettbewerbsfähiger werden. Laut dem Bericht können 55 % der weltweit notwendigen Emissionsreduktionen zur Dekarbonisierung bereits mit wettbewerbsfähigen Lösungen erreicht werden, weitere 20 % sind mit geringen Mehrkosten realisierbar und 5 % erfordern eine Verhaltensänderung“, so das WEF.

Gleichzeitig stellte der Bericht fest, dass China eine Schlüsselrolle bei der Energiewende gespielt hat und den Sektor voraussichtlich weiterhin dominieren wird. Chinas Einfluss hat im vergangenen Jahr zugenommen, während sich die USA zurückgezogen haben.

Seit Beginn seiner zweiten Amtszeit hat Präsident Donald Trump die Fördermittel für erneuerbare Energien im Rahmen des Inflationsbekämpfungsgesetzes der Biden-Ära gekürzt. Im September kündigte das US-Energieministerium an, mehr als 13 Milliarden US-Dollar an Fördermitteln zu streichen, die die Biden-Regierung für Windkraft, Solarenergie, Batteriespeicher und Elektrofahrzeuge zugesagt hatte.

Obwohl die USA bei der Energiewende keine führende Rolle spielen werden, haben Rohstoffanalysten erklärt, dass dieser Trend größer sei als jedes einzelne Land.

„Drei Dinge sind bemerkenswert: die Widerstandsfähigkeit der grünen Wirtschaft, bei der die Investitionen in grüne Technologien trotz veränderter öffentlicher Schlagzeilen und Stimmungen von Rekord zu Rekord steigen; Chinas Führungsrolle in der Fertigung, Innovation und dem Einsatz grüner Technologien; und die Möglichkeit für Unternehmen, die in grünen Märkten tätig sind, überdurchschnittliche Ergebnisse zu erzielen und eine Prämie auf den Kapitalmärkten zu erwirtschaften“, sagte Patrick Herhold, Managing Director und Senior Partner der Boston Consulting Group.

Betrachtet man die Silbernachfrage genauer , zeigen Daten des Silver Institute, dass der Solarsektor in diesem Jahr voraussichtlich 195,7 Tonnen Silber verbrauchen wird . Die Nachfrage ist gegenüber 2024 leicht gesunken, da die Silberverladung zurückgegangen ist. Obwohl die in einzelnen Solarmodulen verwendete Silbermenge weiter sinken könnte, gehen Analysten davon aus, dass das Gesamtwachstum des Sektors zu einer anhaltenden Nachfrage nach dem Edelmetall führen wird.

„Die weltweiten Installationen werden voraussichtlich einen neuen Rekordwert erreichen. Aufgrund eines starken Rückgangs der in jedem Modul verwendeten Silbermenge wird die Nachfrage nach PV-Silber jedoch voraussichtlich um etwa 5 % gegenüber dem Vorjahr zurückgehen“, hieß es in einem Bericht des Silver Institute im vergangenen Monat.

Die optimistischen Aussichten für die grüne Energiewirtschaft kommen zu einem Zeitpunkt, an dem die Silberpreise bei rund 58 US-Dollar pro Unze notieren, relativ unverändert zum heutigen Tag, aber im bisherigen Jahresverlauf um 100 % gestiegen sind.

In einem Interview mit Kitco News im letzten Monat sagte Matthew Piggott, Direktor für Gold und Silber bei Metals Focus, dass für absehbare Zeit mit jährlichen Angebotsdefiziten beim Silberpreis zu rechnen sei.

Er fügte hinzu, dass höhere Silberpreise zwar einige Unternehmen dazu veranlassen würden, nach Alternativen zu Silber zu suchen, wie beispielsweise Kupfer , das weniger teuer ist, die Technologie aber noch in den Kinderschuhen stecke und sich noch nicht als wirtschaftlich rentabel erwiesen habe.

Er merkte an, dass die Nachfrage nach Silber im Solarsektor je nach technologischer Entwicklung in den nächsten 12 bis 24 Monaten weiterhin hoch bleiben könnte.

Weiterhin gutes gelingen, Gruss RS